吃了好几天冷面消暑,今天市场终于端来一盘热腾腾的小炒肉,还是要靠我这个新能源大哥。

今天上午,国务院两部委发布了二氧化碳排放峰值计划:

提出到2025年,新建公共机构和新建工厂屋顶光伏覆盖率达到50%。

消息一出,风光储群爆发引领此轮反弹的新能源一站起来,市场情绪立刻得到提振,主要宽基指数V型反转

7月份市场由强势反弹转为分化震荡。昨天,投资者和挖掘者抱怨道:

我没有跑回本身边,所以我不知道要多久才能回到本身边我越陷越深你想参加集会吗

那么,今天就来聊聊吧~

#1

即将回归原值的基金易跌吗。

许多投资者都有这样的经历:

每当离回本那么近的时候,反弹总是容易失速,真金白银的缩水告诉你没那么简单!

这不禁让Digji想起了那句乍暖还寒最难还利息那么即将回归原值的基金真的容易跌吗

其实更多的时候,这只是一种错觉当基金即将回归原值时,由于处置效应的存在,投资者更倾向于关注自己的账户,查看自己的净值,从而决定是否跑路他们看的次数越多,看到净值下跌的次数就越多

但在某些情况下,一只即将回归原值的基金真的很容易进三退一,放弃之前的部分收益为什么

有三个主要原因:

一是市场快速上涨后有调整盘整的需求。

很多基金的净值往往是随市场上涨的,但市场反弹不是一蹴而就的。

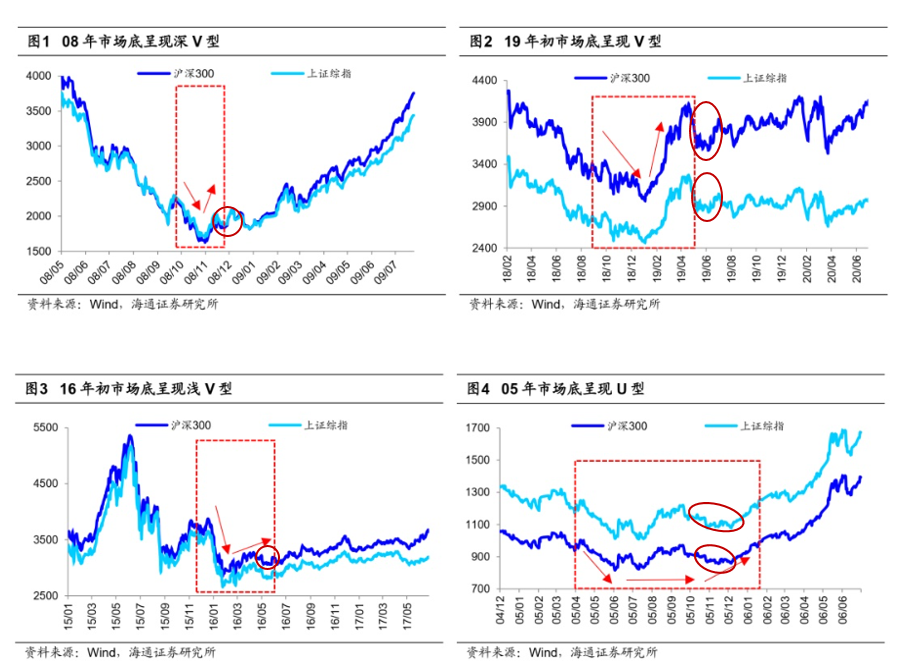

看看历次行情的底部,不管是什么形态,第一轮反弹后都会阶段性休整,积蓄力量进攻。

二是拥挤的行业容易因风吹而出现草动。

比如备受瞩目的新能源板块深度充电,4月底以来有所反弹,但也是最近几天市场恐高情绪的宣泄口。

前两天新能源板块因为两个未经证实的传言出现恐慌性下跌,好龙头被花边新闻打败。

的确,在获利盘积累过多的地方,资金很容易因风吹草动而落袋为安但在政策持续支持,基本面依然高企的条件下,市场有望在恐慌过后继续强势表现,就像今天回来了,感觉都回来了

第三,赎回可能会给市场带来压力。

在羊群效应中,一旦一只羊动了,其他羊就会不假思索地一哄而上。

很多韭菜往往在板块高位蜂拥入市,然后不幸经历了惨痛的下跌后来幸运的是,他们迎来了一次惊喜的反弹,最终在回归或者即将回归的时候逃离

可以说,到6月底,市场已经基本修复了今年以来风险偏好下降造成的深坑在这个临界点,部分投资者的止损获利行为可能会对市场造成一定的短期压力

#2

有没有更好的逃跑时机。

面对7月以来的市场动荡,一些投资者摇头惋惜:

曾经有一段很好的跑步时光摆在我面前,我却没有珍惜。

负责任的告诉你:

不要因为这个而后悔根据历史经验,后续大概率会找到更好的赎回时机

首先,我们来看一张图,我们会发现:

比如2019年1—4月到2020年5—7月,市场在上一轮下跌后触底反弹在上涨的过程中,出现了大规模的偏股型基金赎回

但如果再看后续市场表现,就会发现上述两个时间段的赎回操作已经明显掏空了后市,这些投资者的离场并不是最好的时机。

现在,让我给你一颗定心丸。

从去年底的高点到今年4月底,偏股混合型基金指数已经下跌了27%左右在此前的20年里,偏股混合型基金指数已经有4次跌幅超过25%

分析表明,经过下跌和反转的四个拐点:

6个月内,偏股混合型基金指数最高涨幅在23.90%—49.40%之间。

2个月最高涨幅在24.91%—84.25%之间。

24个月最高涨幅在40.74%—150.85%之间。

本轮市场下跌的黄金坑出现在4月底在反弹过程中,偏股混合型基金指数5月上涨5.09%,6月上涨10.15%如果你更有耐心,坚持6个月,12个月,24个月理论上来说,平均下来,有很大概率找到更合适的止盈点

即使无法准确判断高点出现时的退出,偏股混合型基金指数的收益率仍然非常可观,多数情况下长期收益率甚至好于高点赎回的收益率。

#3

下半年市场还能继续上涨吗。

4月底以来,得益于疫情后国内经济复苏,流动性充裕和风险偏好提升,a股市场整体回升,成长股领涨,周期,消费,金融等板块均有不同程度上涨。

经过前期的充分修复,伴随着一些短期隐忧的出现,市场资金面分歧加大,7月份以来市场开始出现盘整。

那么,市场的短期忧虑是什么。

第一,疫情不确定。

上海,安徽,广州等地疫情频发,甚至感染BA.5突变体,令市场担忧生产,消费等后续经济活动复苏的持续性和强度。

关注疫情后续发展和防控政策变化。

第二,流动性预期不同。

从上周开始,央行连续多日逆回购土地,回收流动性近4000亿此外,6月份国内CPI在猪油涨价的带动下,同比涨幅超出市场预期,引发市场对下半年货币政策边际收紧的担忧

重点关注7月份MLF到期如何延续,下半年核心CPI数据以及经济复苏步伐。

第三,海外紧缩和衰退危机。

为了抑制通胀,欧美发达经济体大举加息,缩表加息力度大,存在经济衰退预期,全球大宗商品普遍下跌,国内外支撑面临考验

重点关注今晚披露的美国6月CPI,以及本月美联储议息会议上的表态。

虽然短期的不确定性可能会引起部分资金的犹豫和观望,但同时也需要看到市场更多的积极因素。

首先,中国经济正在逐步进入复苏周期。

无论是重回扩张区间的6月PMI,还是超预期回升的6月社融,还是发电量,物流,港口吞吐量,客运量等高频指标的持续改善,都表明经济已经走出黑暗时刻,正在大步迈入复苏期

经济复苏期,股票为王过去十几年,一旦国内经济进入复苏期,a股市场将迎来中期牛市

第二,二季度企业业绩底部概率已经出现。

今年春末夏初的疫情叠加了经济本身的下行周期和前期全球大宗商品价格飙升推高了上游原材料价格二季度部分a股企业经营受到干扰,中报整体业绩下滑

下半年,伴随着经济活动的逐步正常化,需求将企稳回升,上游资源价格将回落,业绩将有所改善。

无论是通过宏观经济数据自上而下的估算,还是重点覆盖股票的盈利预测,结论如下:

在二季度大幅下滑后,a股利润增速将触底,三季度实现正增长,四季度继续提升。

因此,我们判断:

下半年,a股市场将面临更加友好的环境主要宽基指数的高点有望在下半年出现4月底,上证综指2863点将是反转点

即使市场短期震荡盘整,也是为了更好的上涨,调整后的中期机会更值得把握中期来看,持有基的中签率高于赎回

#4

目前有哪些基金操作建议。

第一,短期内做好配置,注意风险防范。

①适当配置防御性资产。

目前市场环境整体概率还没有到必须以退为守的阶段,但在反弹持续两个月后,积累了一定的盈利压力后,波动可能会略有加大所以要控制仓位,加大防御性资产的配置,比如稳健的FOF和固定收益+基金,努力帮你守住收益的每亩三分

②适当配置弱/负相关产业

如果看自己的仓位,可以适当增加与自己仓位弱相关或负相关的主题基金,力求在出现背离时,降低波动性,提高分散化的效果。

第二,中期提前布局,把握后市机会。

①持有基金在达到目标收益前减少周转。

研究表明,同样业绩的产品高换手率明显拖累了投资者的真实收益长期投资是获取基金收益的重要因素伴随着持有期的拉长,投资者的整体收益有望上升

②定投播下优秀的种子,等待机会出现。

目前全A指数的风险溢价为2.68%,与19年3月和20年6月差不多要注重挖掘结构性机会

从下半年的景气结构来看,总体上表现为增长轨道强,周期轨道弱,部分消费方向景气。

投资者可以围绕风电,光伏,军工等成长轨迹和纺织服装,服务消费,食品饮料等部分消费方向进行布局和补仓。

同时关注市场,严格执行自己的卖出计划,达到目标收益率后分批获利。

今天就到这里吧~祝你投资顺利~