时隔三年,华创证券向目标对象发起第二次收购。

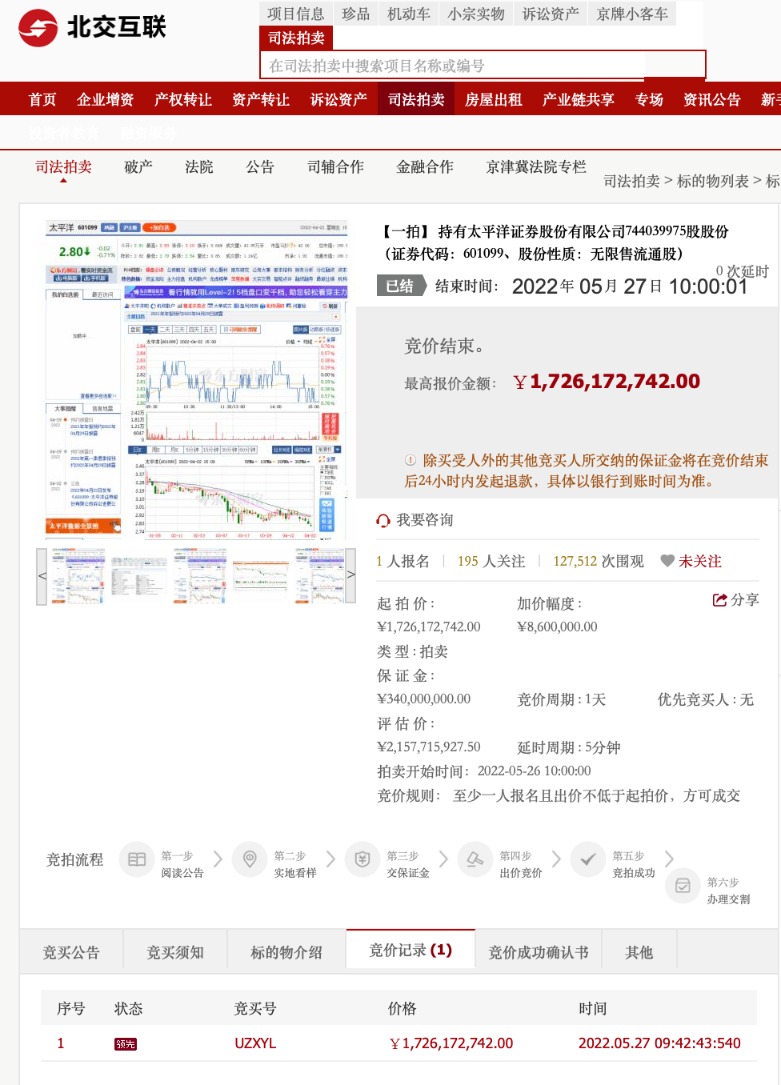

5月27日上午10点,太平洋证券第一大股东所持全部股份司法拍卖结束,华创证券以17.26亿元起拍价竞得当天,受此消息刺激,华创阳安和太平洋证券股价双双快速上涨,随后冲高回落

这场司法拍卖源于2019年的并购华创证券为了收购太平洋证券,向第一大股东支付了15亿保证金最终,双方因为谈得不拢,没能牵手但太平洋证券大股东一直未偿还保证金及相关利息,随后华创证券采取法律措施,直至司法拍卖

在收购成本方面,本次司法拍卖的起拍价折算为每股2.32元,而在2019年的尝试合并中,股权转让价格达到了5.5元/股但由于涉及第一大股东的变更,最终需要证监部门的批准,华创证券能否获得太平洋的控制权仍存在不确定性

从两家券商的经营情况来看,华创证券和太平洋证券都有自己的营业网点,基本网点分别在贵州和云南根据消息显示,华创证券的战略思路一直是立足深耕贵州,服务实体,辐射周边,兼顾重点如果此次成功收购,将进一步扩大在西南地区的影响力

在最后20分钟出价

5月26日至27日,北京市第二中级人民法院在北京产权交易所网络司法拍卖平台公开拍卖嘉誉投资持有的太平洋证券股份7.44亿股,占太平洋证券总股本的10.92%根据消息显示,嘉誉投资是太平洋证券的第一大股东,拍卖的股份都是其股份

7.44亿股的评估值为21.58亿元法院以股票市值,即2022年3月24日至2022年4月22日的平均收盘价为处置参考价,确定了本次拍卖的评估价格起拍价按评估价的20%计算,确定为17.26亿元,即每股2.32元

结果显示,华创证券是唯一竞标者,这家券商以最高竞价17.26亿元胜出。

截至5月26日,华创阳安市值137亿元,太平洋证券市值194亿元。

华创收购成本直线下降

早在2019年11月,华创证券就向太平洋证券发布了收购意向但当时的收购价格引起了市场的热议

当时,华创证券与北京嘉誉投资签订了相关协议前者拟以5.5元/股的价格收购嘉誉投资持有的太平洋证券4亿股,交易金额22亿元,同时,华创证券将获得嘉誉投资5.05%的委托投票权

按照当时太平洋证券的股价,2019年华创证券给出的收购价有80%左右的溢价华创阳安三位董事表示反对,其中有人表示收购价偏高

可惜双方协商未果,于2020年6月3日签署协议终止交易杨桦安曾公告称,自2020年新冠肺炎疫情爆发以来,审核现场工作难度大,京嘉裕投资未能有效协调,组织,配合,导致未能充分开展最佳调剂工作,审核程序执行不力此外,双方未能就初步调查结果达成一致,且交易期间标的公司存在合规风险事件,被监管部门采取行政监管措施

有券商分析师告诉记者,对于华创证券来说,这次以17.26亿元拿下7.44亿股,价格非常便宜较5月27日太平洋证券2.84元/股的收盘价有所折让

最近几年来,上市券商股价持续走低数据显示,券商指数从去年初至今,已经下跌了28%个股方面,今年以来有10只券商股或券商概念股跌幅超过30%今年3月以来,太平洋证券的股价已跌破3元

中国西南的深耕

华创证券收购太平洋或计划扩大西南地区影响力2021年,华创证券曾表示要做区域性资本市场的开发服务商,深耕产业服务实体的产业投资银行计划下一步深耕贵州,服务实体,辐射周边,兼顾重点,聚焦重点行业和创新型企业,推动资本市场产业集群扩张升级

从两家券商的经营情况来看,华创证券是贵州本土券商,营业部60%以上位于贵州,太平洋证券是云南本土券商,42%的营业部在云南省。

在很多财务数据上,华创证券强于太平洋证券2021年末,华创证券总资产453.8亿元,远大于太平洋证券

华创证券的营业收入是太平洋证券的两倍,前者2021年为37.48亿元,后者为16.3亿元两家券商的净利润不在一个数量级去年华创证券11.76亿元,太平洋证券1.21亿元

从收入构成来看,两家券商的经纪和自营都是优势业务而资产管理业务也有同样的实力

至于两家证券公司的股东背景,华创证券是上市公司华创阳安的全资子公司,而华创阳安没有控股股东和实际控制人目前华创阳安的第一大股东是刘永好的新希望化工投资有限公司,刘永好持有的另一家南方希望实业有限公司是华创阳安的第三大股东,持股6.21%前十大股东中,不乏贵州国资,如贵州茅台此外,华创阳安员工持股计划是第七大股东

太平洋证券也没有控股股东和实际控制人,第一大股东北京嘉誉投资有限公司持股10.92%。

根据华创证券2019年发起的首轮收购,华创证券明确表示拟收购太平洋实际控制权。

值得注意的是,本次拍卖成功并不意味着券商行业的并购重组已经开始华创证券要想成为太平洋第一大股东,还需要满足《证券公司股权管理规定》的相关条件,等待证监会的批准