智特新材股价今日上涨2.65%,至32.59元,总市值53.41亿元。

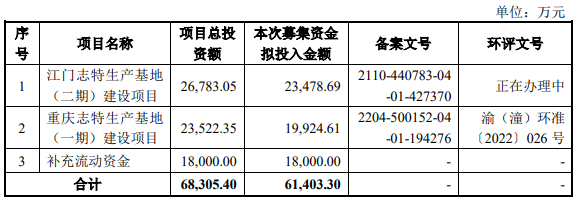

昨晚,智特新材披露的向不特定对象发行可转换公司债券预案显示,公司本次向不特定对象发行可转换公司债券募集资金总额不超过61403.3万元扣除发行费用后,募集资金用于江门智特生产基地建设项目,重庆智特生产基地建设项目,补充流动资金,各项目拟单独募集

本次发行的可转换公司债券票面利率的确定方法和每个计息年度的最终利率水平,应根据国家政策,市场情况和公司具体情况,在发行前提交公司股东大会授权董事会与保荐人协商确定本次发行完成前,如遇银行存款利率调整,公司股东大会授权董事会对票面利率进行相应调整

本次发行的可转换公司债券采取每年付息一次的方式,到期还本付息。

本次发行的可转债的转股期自发行之日起至可转债到期日满六个月后的第一个交易日开始计算债券持有人有权选择是否转股,并在转股次日成为公司股东

本次发行的可转换公司债券的初始转股价格不低于招股说明书公告前二十个交易日公司a股股票的交易均价和上一交易日公司a股股票的交易均价具体初始转股价格由股东大会授权公司董事会在发行前根据市场和公司具体情况与保荐人协商确定

本次发行后,如公司进行股票分红,股份增资,发行新股,送股和现金分红,发行人将按照上述情况的顺序累计调整转股价格。

在本次发行的可转换公司债券存续期间,当公司股票收盘价至少连续15个交易日低于本次转股价格的85%时,公司董事会有权提出转股价格下调方案,提交公司股东大会表决。

本次发行的可转换公司债券到期后五个交易日内,公司将赎回全部未转股的可转换公司债券,具体赎回价格由股东大会授权的董事会根据发行时的市场情况与保荐人协商确定。

在本次发行的可转换公司债券的转股期内,如果公司a股股票至少连续15个交易日的收盘价不低于本次转股价格的130%,或者本次发行的可转换公司债券的未转股余额低于人民币3,000万元,公司有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转换公司债券。

本次向不特定对象发行可转换债券的有效期为公司股东大会审议通过本次发行方案之日起十二个月。

2019年末至2021年末和2022年3月末,智特新材总资产分别为149868.86万元,204467.15万元,285148.44万元和309465.77万元,总负债分别为96664.86万元和13.37万元。

2019年至2021年和2022年1月至3月,智特新材营业收入分别为86197.06万元,111957.95万元,148117万元和26236.5万元,净利润分别为13691.58万元和1.77万元。

日前,智特新材在深圳证券交易所创业板上市,公开发行29,266,667股,占发行后总股本的25.00%发行价格为14.79元/股,募集资金总额为43,285.4万元,扣除发行费用后净额为37,652.1万元

智特新材IPO实际募集资金净额比原计划募集资金少70188万元根据公司2021年4月23日披露的招股说明书,智特新材原计划募集资金107,840.1万元,将用于江门智特年产90万平方米铝合金模板项目,湖北智特年产60万平方米铝合金模板项目,工业智能化升级及技术改造项目,智特新材大湾区运营中心建设项目,信息化建设项目和R&D中心

智特新材IPO的保荐机构为国鑫证券,保荐代表人为范锦华,蒋猛。

智特新材首次公开发行费用为5633.31万元,其中国信证券收到保荐承销费用3773.58万元。

。